Riesgos y Gastos Asociados a la Renta Fija

Daniel Mayor. Asesor Patrimonial de Portocolom AV.

A pesar de la denominación de renta fija e independientemente de que, como tenedores de este tipo de instrumentos, obtengamos el principal y la rentabilidad inicialmente pactada además de los pagos periódicos (cupones), existen un determinado número de factores de riesgo que pueden provocar variaciones en la cotización de un título de renta fija en el mercado secundario, lo que podría afectar a la rentabilidad obtenida en el caso de querer venderlo sin esperar a su vencimiento

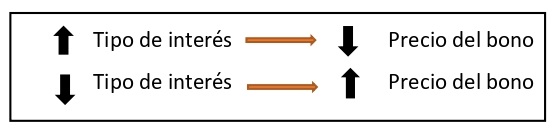

- Riesgo de tipo de interés: El precio de un instrumento de renta fija y su tipo de interés, están inversamente relacionados. Esto supone que si el tipo de interés aumenta (disminuye) el precio del bono en el mercado secundario será menor (mayor).

- Riesgo de cambio: Un bono que no se encuentre denominado en la moneda local producirá unos flujos de caja desconocidos, producto de la incertidumbre sobre el valorfuturo del tipo de cambio de la moneda en la que se realizan los pagos de los flujos.

- Riesgo de crédito, impago o de default: Se produce por la posibilidad de que el emisor no satisfaga alguna de las obligaciones de pago (cupones o principal) pactadas en la adquisición del instrumento. El riesgo de impago, o calidad crediticia, suele estar medido a través de una serie de empresas de calificación, o rating, independientes. Las más conocidas son Fitch-IBCA, Moody’s y Standard & Poor’s.

Por norma general, cuanto menor es la calidad crediticia del emisor, mayor es el riesgo de impago, consecuentemente, los inversores exigirán una mayor rentabilidad como contraprestación por la baja calidad crediticia del emisor.

Las agencias de calificación determinan el riesgo de impago de una emisión de deuda fijando un rating:

- Riesgo de inflación: También se denomina riesgo de poder de compra. Una mayor tasa de inflación futura provocará que el poder adquisitivo (valor) de las unidades monetarias nominales que se obtendrá en el futuro a consecuencia del pago de los flujos de que se compone el bono sea menor.

- Riesgo de liquidez: Este tipo de riesgo aparecerá dependiendo de la facilidad con la que una emisión pueda ser vendida a su valor o cerca de él. La primera medida de la liquidez de un instrumento es el tamaño de la diferencia entre el precio de compra y de venta dado por el mercado. Si un inversor tiene planeado mantener el bono hasta su vencimiento, el riesgo de liquidez no es muy relevante.

- GASTOS QUE CONLLEVA UNA OPERACIÓN DE COMPRA/VENTA DE RENTA FIJA

Los gastos que conlleva una operación de compra/venta de renta fija serán de tres tipos:

- Comisiones de contratación: son las que carga el intermediario por atender la operación y remunerarán su trabajo y pagarán las tasas que aplique el mercado.

- Gastos de liquidación: serán los que cobre directamente el intermediario por el proceso de pago de títulos en las compras y de recepción de dinero en las ventas.

- Gastos de custodia: son los que cobra el depositario por encargarse de custodiar la renta fija hasta su vencimiento. Además, la entidad depositaria se encargará del cobro de cupones y de reclamar el nominal del título en el momento de la amortización, así como de la información pertinente en caso de incidencias.

Ahora bien, si en lugar de acudir a la compra en mercado secundario ésta se hace en el momento de la emisión del título (mercado primario), no habrá gastos de liquidación y contratación, ya que suele ser el emisor del título el que corre con ellos.

El importe de los gastos va a depender siempre del intermediario de que se trate y de la tarifa de cada entidad.