Nuevas subidas de tipos en el horizonte hacen que el mercado no termine de reaccionar.

El último registro de inflación tanto en EE. UU. como en Europa decepcionó, y el mercado ya tiene asumidas subidas de tipos hasta 5,50-5,75% en EE. UU. y hasta 3,25/3,75% en UEM, sin bajadas de tipos hasta 2024. De hecho, algunos miembros del BCE piensan que las próximas subidas de tipos de interés en la eurozona deberían ser todavía mayores. En concreto, el gobernador del banco de Austria Robert Holzmann, uno de los miembros más “duros” del BCE, ha indicado serían apropiadas 4 subidas adicionales de tipos de +50 p.b. y una mayor agresividad en la reducción de balance para paliar el alto dato de inflación subyacente de la zona euro. En caso de materializarse estas medidas supondrían subidas de tipos en marzo, mayo, junio y julio y un tipo de interés de referencia del 5% que seguramente seguiría empujando al alza las rentabilidades de los bonos de gobierno. Han sido declaraciones aisladas de un solo miembro, pero podría darnos pistas de los siguientes pasos del organismo europeo.

Las economías a los dos lados del Atlántico han ido frenando desde el pasado mes de junio junto con la inflación. En EE.UU. ésta ha pasado del 8,9% en junio de 2022 al 6,3% del dato de enero, mientras que en Europa, que se ha visto afectada en mayor medida tras la invasión de Ucrania, la inflación ha pasado del 10,6% del mes de octubre al 8,5% en febrero. Podríamos pensar que, siguiendo esta dinámica, para finales de año la inflación podría estar en torno al 3% en EE.UU. y cerca del 5% en Europa, pero parece un objetivo difícil, ya que la inflación se está mostrando más persistente de lo inicialmente previsto y costará más devolverla a niveles cercanos al 2% como pretenden los Bancos centrales.

Antes de la pandemia el discurso en los mercados era que la inflación estaría contenida por un largo periodo gracias a la Globalización, el envejecimiento de la población, una deuda excesiva y los avances tecnológicos, pero no estábamos siendo conscientes (o no queríamos verlo) de que duplicar el balance de los bancos centrales en 9 billones de euros adicionales (suma de la Fed y del Banco Central Europeo), era algo que no tenía precedentes y que podía conllevar riesgos, tal y como estamos viendo.

Precisamente, una de las medidas que, quizá algo tarde, están intentando implementar los principales bancos centrales es la de retirar liquidez del sistema. Así, después de años con tasas de interés negativas y una continua compra de bonos por parte del Banco Central Europeo, ha llegado el momento de iniciar su reducción del balance. El año pasado ya paralizó las compras netas de deuda, es decir, dejó de comprar más bonos de los que fueran venciendo en su cartera. Este mes de marzo, el BCE va a dar un paso más y comienza a reducir su cartera de bonos. De marzo a diciembre vencerán 280.000 millones de euros hasta ahora presentes en su cartera, y en su mayoría no se reinvertirá. Se estima que dicho balance se reducirá en torno a 15.000 millones de euros al mes hasta junio, pudiéndose incrementar esta reducción mensual en el segundo semestre de 2023.

Impacto:

Como cada año, este 8 de marzo se conmemora El Día Internacional de la Mujer de 2023. En esta fecha, además de reconocer los logros que se han alcanzado a favor de los derechos de las mujeres, se trata de una jornada en la que se busca visualizar y luchar en contra de la desigualdad, discriminación y violencia que las mujeres continúan viviendo en distintos ámbitos.

Este año bajo el lema «Por un mundo digital inclusivo: Innovación y tecnología para la igualdad de género», se explorará el efecto de la brecha digital de género en el crecimiento de las desigualdades sociales y económicas. También pondrá de relieve la importancia de proteger los derechos de las mujeres y las niñas en los espacios digitales y de abordar la violencia de género en línea y la facilitada por las nuevas tecnologías de la comunicación. Incorporar a las mujeres, así como a aquellos grupos tradicionalmente marginalizados a la tecnología, permite soluciones más creativas y tiene un mayor potencial para innovaciones que satisfagan las necesidades de las mujeres y promuevan la igualdad de género. “Hoy en día, una brecha de género persistente en el acceso digital impide que las mujeres desbloqueen todo el potencial de la tecnología. Su subrepresentación en la educación y las carreras STEM (Ciencia, Tecnología, Ingeniería y Matemáticas) sigue siendo una barrera importante para su participación en el diseño y la gobernanza de la tecnología”, señala la ONU.

La ONU hace un llamamiento a los gobiernos, los activistas y el sector privado para impulsar sus esfuerzos para hacer que el mundo digital sea más seguro, más inclusivo y más equitativo.

En Europa, la semana pasada los legisladores del Consejo y el Parlamento europeo llegaron a un acuerdo para la creación de un estándar de bono verde europeo. Se tratará de la primera ley sobre bonos verdes a nivel mundial, que se espera sea aprobada durante el segundo semestre de este año. Aunque cueste creerlo, hasta la fecha no existía una legislación y los emisores de bonos verdes se regían por marcos voluntarios, siendo el más utilizado el de ICMA (International Capital Markets Association).

El nuevo marco será más restrictivo que el de ICMA, y para poder ostentar la denominación de “Bono verde europeo” estos bonos deberán financiar actividades económicas alineadas con la taxonomía verde europea. Se contempla un margen del 15% para financiar actividades que cumplen con los requisitos de la taxonomía, pero que todavía no están cubiertos por la misma. Esta nueva ley, llega en un buen momento para la renta fija en general y la sostenible en particular, y ayudará tanto a los emisores como a los inversores, pues los emisores estarán sujetos a unos requisitos de divulgación que les bonificarán para poder obtener una mayor confianza de los inversores.

El faro de los mercados:

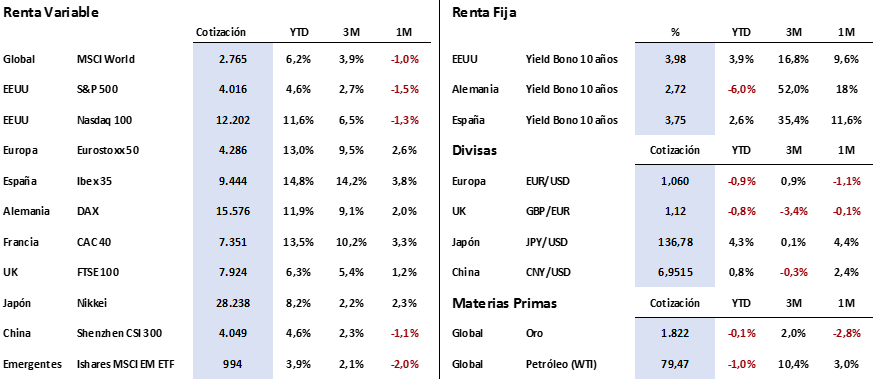

La semana pasada los mercados de renta variable en Estados Unidos intentaron reaccionar y recuperarse de las recientes caídas iniciadas a mitades de febrero, pero de momento no han podido cambiar dicha tendencia y volvemos a situarnos en niveles similares a los que teníamos hace diez días.

Caso diferente ha sido el del mercado europeo, pues el selectivo Eurostoxx 50, menos influenciado por la subida de tipos de interés al tener menos compañía tecnológicas y más financieras en su composición, marcaba en la sesión del pasado lunes un nuevo máximo del último año, y obtiene ya una rentabilidad positiva del 13% en lo que va de 2023.

El mercado de renta fija por su parte se ha visto muy afectado por la expectativa de subida de tipos adicionales a las hasta ahora descontadas, y el bono alemán a 10 años alcanzaba una rentabilidad del 2,77% la semana pasada, nuevo máximo de los últimos 12 años. El bono americano del tesoro a 2 años sigue escalando, y ofrece ya una rentabilidad muy cercana al 5%, ampliando la inversión de la curva 2-10 hasta los 100 puntos básicos.

La frase:

Y nos despedimos con el siguiente proverbio: “El sol sale para todos, y cuando llueve todos nos mojamos”.

Resumen del comportamiento de principales activos financieros (7/3/2023)

El presente informe no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben.

Este documento ha sido elaborado por Portocolom Agencia de Valores S.A. con la finalidad de proporcionar información general a la fecha de emisión del informe y está sujeto a cambio sin previo aviso. Portocolom Agencia de Valores S.A. no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

La información que se incluye en el presente informe se ha obtenido de fuentes públicas y consideradas como fiables, y aunque se ha tenido un cuidado razonable para garantizar que la información que incluye el presente documento no sea ni incierta ni inequívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Portocolom Agencia de Valores S.A. no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de la información ofrecida en este informe. Comportamientos de variables en el pasado puede que no sean un buen indicador de su resultado en el futuro.