Se alcanza finalmente un acuerdo para elevar el techo de gasto en Estados Unidos.

La semana:

El pasado sábado, el presidente de Estados Unidos, Joe Biden, firmó el acuerdo logrado entre la Casa Blanca y los republicanos para elevar el techo de deuda hasta 2025. De no haberse llegado a un acuerdo, el país habría entrado en suspensión de pagos este mismo lunes. El acuerdo suspende el límite de dinero que el país puede pedir prestado hasta noviembre de 2024, tras las elecciones. Hasta la firma del acuerdo, dicho límite se situaba en 31,4 billones de dólares.

Por otro lado, a principios de mes se publicaban los datos de inflación correspondientes al mes de mayo de la zona euro, que desaceleraron hasta el 6,1% interanual desde un aumento del 7,0 % en abril, con la tasa subyacente cayendo al 5,3% desde el 5,6% anterior. Son buenos datos ya que la inflación está cayendo más rápidamente de lo que se pensaba, y si se mantiene esta tendencia, es posible que la inflación subyacente se sitúe cerca del 3% a finales de año.

Aunque el origen de las presiones alcistas tanto en la inflación general como en la subyacente fueron el alto costo de la energía y los cuellos de botella en el suministro (situaciones que el Banco Central Europeo espera sigan reduciéndose gradualmente), el hecho es que, en términos absolutos, el nivel de precios sigue siendo demasiada alto. En la rueda de prensa posterior a la publicación del dato de inflación, la presidenta del BCE Christine Lagarde dijo que no había evidencia clara de que la inflación hubiese alcanzado su punto máximo y señaló que deben esperarse nuevas alzas en las tasas de interés. El mercado aún descuenta dos subidas de tipos de 25 pb en las próximas reuniones del BCE en junio y julio, para llevar los tipos hasta el 4,25%.

Y hablando de precios de la energía, hace aproximadamente un año el precio del petróleo alcanzó máximos y comenzó una tendencia bajista hasta alcanzar los niveles actuales de 75 dólares el barril. Este fin de semana se celebró la última reunión de la OPEP+ en Viena y ha sorprendido la decisión unilateral de Arabia Saudí, el mayor productor de petróleo del mundo, de realizar un recorte voluntario de 1 millón de barriles diarios en el mes de julio, que pasará de ofertar 10 millones a 9 millones de barriles diarios. Aún se desconoce si este recorte se mantendrá sólo durante el mes de julio o si se ampliará el periodo de recortes a lo largo del verano. Con esta decisión buscan mantener los niveles del precio del crudo cercanos a los 80 dólares el barril.

Los datos macroeconómicos este mes han sorprendido a la baja tanto en EE. UU. como en Europa, con los gestores de compras esperando una ralentización de la economía global en los próximos meses. Esta vez no ha sido por peores datos en el sector manufacturero, que ya lleva un tiempo mostrando síntomas de debilidad, sino por el sector servicios, que en los últimos meses es el sector que estaba empujando a las economías occidentales. En Estados Unidos el índice ISM de servicios sigue estando en fase de expansión (por encima de 50) pero cayó por debajo de lo esperado, situándose en niveles de 50,3 desde el 51,9 anterior. Este dato peor de lo esperado reforzaría la teoría de un posible frenazo económico y por tanto daría más argumentos para la pausa en la subida de tipos que se espera en la próxima reunión que la Fed mantendrá la próxima semana. En Europa, el índice PMI compuesto cayó también a niveles de 52,8 desde 53,3 anterior.

Impacto:

Quedan algo más de 6 meses para que comience la COP28. La 28ª reunión oficial de las Partes en la Convención Marco de las Naciones Unidas sobre el Cambio Climático (CMNUCC), se celebrará del 30 de noviembre al 12 de diciembre de 2023 y tendrá lugar en los Emiratos Árabes Unidos.

Estas últimas semanas son numerosas las noticias sobre el sultán Al-Jaber, presidente de la Compañía Nacional de Petróleo de Abu Dhab (Adnoc), nombrado presidente de la COP28. Al-Jaber, de 49 años, formado como ingeniero químico y empresario en universidades norteamericanas y británicas, ejerce actualmente como enviado del clima de Emiratos árabes Unidos. Hace unas semanas, más de 100 miembros del Congreso de Estados Unidos y el Parlamento Europeo pidieron en una carta dirigida a Joe Biden y Úrsula von der Leyen, la destitución de Al- Jaber como presidente de la COP28. El equipo de la COP28 por su parte señaló los 20 años que Al-Jaber lleva trabajando en el sector de las energías renovables.

Al-Jaber es presidente de Masdar, compañía que ha comprometido 30.000 millones de dólares en proyectos de energía renovable en 40 países. Adnoc, accionista de Masdar, tiene comprometidas inversiones por 150.000 millones de dólares hasta 2027, sin embargo, solo 15.000 millones estarán destinados a soluciones bajas en carbono. El papel del presidente de la COP es fundamental para la dirección y los objetivos de la cumbre anual, que reúne a líderes mundiales, negociadores, empresas y grupos de la sociedad civil. Pero parece que Al-Jaber antes de apostar por sustituir el petróleo y el gas por energías limpias, prefiere abrir camino a diversas técnicas, aún incipientes, para captar las emisiones de la energía fósil.

Ayer lunes tuvo lugar su puesta en escena como presidente de la COP28, en el punto de mira de expertos y políticos que dudan de su independencia con respecto a los combustibles fósiles.

El faro de los mercados:

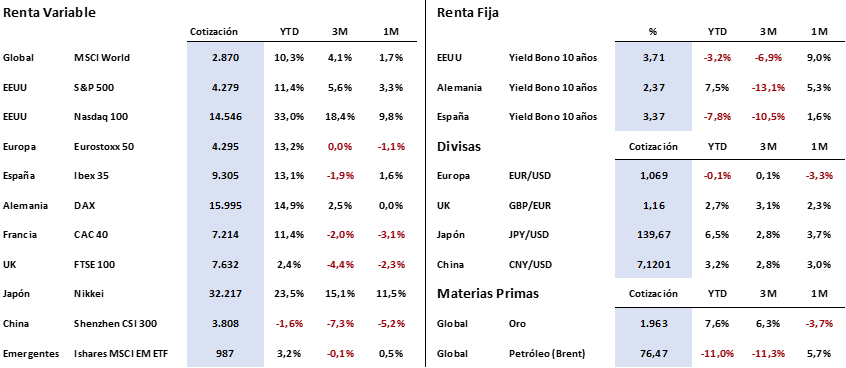

La semana pasada terminó bien para los mercados de renta variable en el continente americano, toda vez que el senado estadounidense aprobaba el jueves por la noche la subida del límite de gasto. El índice S&P 500 consiguió romper al alza la tendencia lateral que venía marcando desde hace varias semanas, para acercarse a los máximos de los últimos 12 meses que consiguió en agosto del pasado año. De esta manera ya recupera la mitad de la caída sufrida a lo largo de 2022, anotándose una revalorización del +11,4% en lo que va de 2023.

Por el contrario, lo índices europeos no han conseguido romper dicha tendencia lateral, y de hecho hemos visto como el Eurostoxx 50 se ha dejado un -0,50% a lo largo de la semana.

A comienzos de la semana pasada, las rentabilidades de los bonos caían a nivel global, pero recuperaban terreno rápidamente tras el acuerdo sobre el techo de gasto en Estados Unidos. Y es que al elevar el límite de deuda se espera que en las próximas semanas el mercado se vea inundado con nuevas emisiones de bonos del tesoro americano, lo que ha hecho que automáticamente bajen precios y suban tires.

En cuanto a divisas, el cambio eur/usd se mantiene por segunda semana consecutiva pegado a los 1,07 eur/usd, nivel que lleva actuando como soporte para el euro desde hace casi 4 meses.

La frase:

Y nos despedimos con la siguiente frase de la activista medioambiental estadounidense Terry Swearingen: “Vivimos en la Tierra como si tuviéramos otra a la que ir”.

Resumen del comportamiento de principales activos financieros (6/6/2023)

El presente informe no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben.

Este documento ha sido elaborado por Portocolom Agencia de Valores S.A. con la finalidad de proporcionar información general a la fecha de emisión del informe y está sujeto a cambio sin previo aviso. Portocolom Agencia de Valores S.A. no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni pueden servir de base a ningún contrato, compromiso o decisión de ningún tipo.

La información que se incluye en el presente informe se ha obtenido de fuentes públicas y consideradas como fiables, y aunque se ha tenido un cuidado razonable para garantizar que la información que incluye el presente documento no sea ni incierta ni inequívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Portocolom Agencia de Valores S.A. no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de la información ofrecida en este informe. Comportamientos de variables en el pasado puede que no sean un buen indicador de su resultado en el futuro.